Mittelständische Unternehmen bilden das Rückgrat der deutschen Wirtschaft: Hier werden die meisten Arbeitsplätze geschaffen und mit seinem Know-how steht so manches Unternehmen technologisch an der Spitze. Die von der KfW Bankengruppe im Frühjahr 2019 durchgeführte Unternehmensbefragung zu Bankverhalten und Finanzierung hatte ergeben, dass das Finanzierungsklima trotz konjunktureller Abkühlung weiterhin auf Kurs bleibt. Der Anteil der Unternehmen, der über Schwierigkeiten beim Kreditzugang berichtet, ist gegenüber dem Jahr 2012 um ein Drittel gesunken. Viele haben volle Auftragsbücher und verzeichnen eine verbesserte Gewinnsituation. Trotzdem können auch bilanziell „gesunde“ Unternehmen in eine Schieflage geraten, da die Liquiditätsverbesserung erfahrungsgemäß um zwei bis drei Jahre der Rentabilität hinterherhinkt.

Die Nachfrage nach alternativen Finanzierungsmöglichkeiten nimmt zu. Eine Verbreiterung der Finanzierungsbasis und der Wunsch nach Flexibilität, die mit finanzieller Unabhängigkeit einhergeht, stehen dabei ganz oben auf der Agenda. Das Erschließen von alternativen Liquidationsquellen wird somit immer wichtiger. Das Finanzierungsverhalten hat sich bereits jetzt schon stärker als bisher verändert, so dass keine zu große Abhängigkeit von einem Geldgeber besteht. Verschiedene Finanzierungsvarianten werden zunehmend als Additiv in die bestehende Finanzierungsstruktur aufgenommen. Durch den hohen Kapitaleinsatz ist gerade für produzierende und produktionsnahe Unternehmen die Notwendigkeit einer breit gefächerten Finanzierung besonders hoch. Hier gehen unter anderem Neuentwicklungen, Auftragserweiterungen mit erheblichen Vorfinanzierungen einher.

Mit Sale & Lease Back wird gebundenes Kapital

im Unternehmen freigesetzt

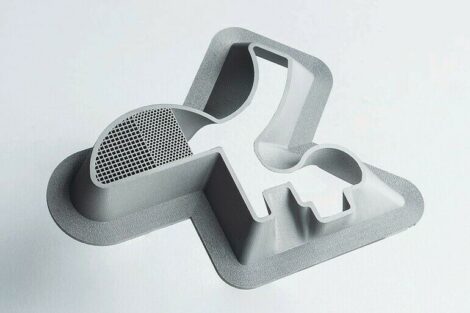

Eine intelligente Alternative zum klassischen Bankkredit ist das sogenannte Sale & Lease Back (oder als Mietkaufvariante: Sale & Rent Back), mit dem gebundenes Kapital freigesetzt und so frische Liquidität zugeführt wird. Bei dieser, auch als Asset-Based-Finance bekannten, objektbasierten Finanzierungsform kauft der Leasinggeber die gebrauchten Maschinen und maschinellen Anlagen des Unternehmens, die von diesem direkt wieder zurückgeleast werden.

Bei Sale & Lease Back zählt allein die Werthaltigkeit der Maschinen und Anlagen. Darum ist die fachmännische Bewertung der Maschinen und Anlagen des Unternehmens ein ganz wesentlicher Faktor einer erfolgreichen Sale & Lease Back-Transaktion.

Durch die Erhöhung der Liquidität und die mit diesem Spezialleasing meist einhergehende Verbesserung des Ratings und/oder der Bonität, werden für Unternehmen nicht mehr zugängliche klassische Finanzierungsmodelle wieder realisierbar. Wichtig für den Leasingnehmer ist außerdem, dass die durch diese Innenfinanzierung generierte Liquidität frei verwendet werden kann. Die Nutzung der Maschinen wird dabei zu keinem Zeitpunkt eingeschränkt. Besonders für das produzierende Gewerbe ist das eine interessante Möglichkeit, um mit der frischen Liquidität den Handlungsspielraum zu erweitern.

Option in der Unternehmenssanierung

Auch Unternehmen, denen eine Insolvenz droht, können durch Sale & Lease Back wieder Liquidität generieren und den Weg aus der Krise herausfinden. Nach dem Inkrafttreten des Gesetzes zur weiteren Erleichterung der Sanierung von Unternehmen (ESUG) am 1. März 2012 hat sich die Flexibilität deutlich erhöht. In Not geratene Unternehmen haben die Möglichkeit bekommen, durch die Stärkung der Eigenverwaltung aufkommenden Problemen frühzeitig entgegenzuwirken.

Bei diesem Verfahren wird es Unternehmen ermöglicht, in Eigenregie einen Sanierungsplan aufzustellen. Im Verlauf der operativen Umsetzung der Restrukturierungmaßnahmen wird das Management aktiv von Insolvenzexperten begleitet. Das sichert im besten Fall nicht nur die Existenz des Unternehmens, sondern auch Arbeitsplätze. Für das produzierende Gewerbe bietet eine Sale & Lease Back-Finanzierung eine passende Lösung auf dem so eingeschlagenen Sanierungsweg. Die steigende Zahl von Anfragen zeigt auch hier, dass der Mittelstand auf diese Finanzierungsform aufmerksam geworden ist.

Sale & Lease Back ermöglicht es, die zuvor im Maschinenpark gebundene Liquidität wieder freizusetzen. Die steuerlich abzugsfähigen Leasingraten können aus den erwirtschafteten Umsätzen finanziert werden. Für das Management erhöhen sich dadurch die unternehmerische Freiheit und der strategische Handlungsspielraum maßgeblich, was gerade im Rahmen eines Sanierungsprozesses von großer Bedeutung ist.

Wunsch nach mehr Wachstum

Im Gegensatz zu anderen Finanzierungsmöglichkeiten, wie etwa der Unternehmensbeteiligung, geht es dem Leasinggeber vorrangig um die Werthaltigkeit der Güter. Er ist nicht daran interessiert auf die Geschäftsführung Einfluss zu nehmen. In der täglichen Praxis bedeutet dies, dass sich notwendige Investitionen zur Umsetzung neuer Projekte für das Unternehmen deutlich einfacher darstellen lassen. Auch die nun mögliche Absicherung von Wachstumsstrategien ist ein positiver Effekt und erhöht die unternehmerische Freiheit. Liquiditätsengpässe können überbrückt werden oder die generierten liquiden Mittel werden zur Reduzierung von Lieferantenkrediten oder der Skontierung verwendet, was die Marktposition des Unternehmens stärkt.