Jede Art von Kapitalbindung ist kritisch zu hinterfragen; das gilt in den durch das Tagesgeschäft bedingt stark schwankenden Positionen des Umlaufvermögens, etwa Lagerbestände und Forderungsbestände, wie auch für die Kapitalbindung im Anlagevermögen. Mit jeder Kapitalbindung verbinden sich – mal mehr, mal weniger – auch Risiken, die zusätzlich die Rechtfertigung erhöhen, sich mit dem diesem Thema zu beschäftigen. In diesem Kontext lenkt der Artikel das Interesse auf Ziele und Maßnahmen und zeigt die in vielen Unternehmen bestehende Notwendigkeit, aber auch Möglichkeiten auf, mit eingeübten Verhaltensweisen und Automatismen zu brechen.

Allzu oft besteht das Primat des Erreichens von Marktanteilszielen und Kundenzufriedenheit mit der bekannten Auswirkung auf die Erhöhung der Produktvarianten und einem hohen Lieferbereitschaftsgrad, gefolgt von den Zielen der Kosteneffizienz und Cash-Orientierung. Insbesondere in Krisenzeiten führt eine solche Zielhierarchie für das Unternehmen nicht unbedingt aus der schweren See. Es muss gelten: Cash-Sicherung oder -Generierung, selbst wenn dies zu Lasten des Ergebnisses geht! In der aktuellen Situation lässt sich der Kompromissformel begegnen, indem entsprechende, die Kapitalbindung und Liquidität berücksichtigende Strategien implementiert werden und passende Kennzahlen in das Reporting aufgenommen werden.

Wie aber lässt sich Kapitalbindung vermeiden oder steuern? Dazu zunächst zum Anlagevermögen, das in seiner Höhe vom aktuellen Geschäftsportfolio und den zukünftigen Investitionen bestimmt ist. Nicht selten fällt in der Beratungspraxis auf, dass Investitionen oft nicht top-down gesteuert sind und – noch schlimmer – eine saubere Ex-ante-Kalkulation fehlt. Sofern diese doch vorhanden ist, fehlen unternehmensweite Standards zur Berechnung, oft auch die ausreichende Erfassung der den Investitionen inhärenten Risiken. Investitionsrichtlinien leisten einen Beitrag, die skizzierten Schwächen zu überwinden, wobei sie einen Fokus auf die Cash- wie die Risiko-Treiber der Investitionen zu legen haben.

Von Muss-Investitionen wird oft inflationär Gebrauch gemacht

Losgelöst von bestehenden oder aufzusetzenden Richtlinien ist auch im Hinblick auf die möglicherweise vermeidbare Kapitalbindung zu differenzieren zwischen sogenannten Muss- und Kann-Investitionen. Von dem Argument der Muss-Investitionen wird klassicherweise inflationär Gebrauch gemacht. Doch Vorsicht! Nicht selten lässt sich die auf den ersten Blick einleuchtende Argumentation für die Notwendigkeit einer Investition aushebeln, justiert man die Planungsprämissen neu.

Der zweite Hebel, um Kapitalbindung zu reduzieren oder zu vermeiden, liegt im Umlaufvermögen, und hier insbesondere im Bereich des Working Capital, das sich durch den Ansatz des Working Capital Management (WCM) beschreiben lässt. Das WCM zielt darauf ab, die sich stark im Tagesgeschäft verändernden Bilanzpositionen Lagerbestände, Kundenforderungen und Anzahlungen gegenüber Lieferanten kostenattraktiv durch Verbindlichkeiten aus Lieferungen und Leistungen sowie Anzahlungen seitens Kunden zu finanzieren.

In den rezessiven Zeiten waren es Umsatzrückgänge, die nicht zuletzt aufgrund bestehender Kostenremanenzen Liquidität gefressen haben. Aktuell sind es oftmals die durch das Unternehmenswachstum sowie die an Funktionszielen orientierten Verhaltensweisen, die die Kapitalbindung erhöhen und damit Liquidität aufzehren.

Voraussetzungen, um das Working Capital zielorientiert zu senken, ist die systematische Identifizierung der strukturellen Treiber und Ursachen des Working Capital. Vereinfachend gesagt, liegen diese begründet in

- unternehmerischen Prozessen und Strukturen,

- Unternehmensstrategie und -kultur sowie

- Controllingsystemen.

Die Ansatzpunkte zur Optimierung des Working Capital sind vielfältig. Insbesondere der Bereich der Forderungen offeriert – so die Erfahrungen aus der Praxis – zahlreiche Möglichkeiten der Effizienzerhöhung und damit erhebliche Potenziale zur Verbesserung des Working Capital (siehe Rechenbeispiel im Kasten).

Die erfolgreiche Implementierung des Working Capital Management funktioniert nicht per Knopfdruck. Das WCM steht im Spannungsfeld verschiedener Funktions- und Unternehmensbereiche. Gefordert ist daher die Integration der Ziele des WCM in ein ganzheitliches Zielsystem, das wiederum die Definition operativer Steuerungsgrößen verlangt. Frei nach Goethe gesagt: Es zählt die Tat. Die Steuerungsgrößen sind in geeigneter Weise an die Incentive-Systeme anzudocken, um ausreichend Motivation zur Erreichung der Zielgrößen zu schaffen.

Optimierung des Working Capital trägt Früchte

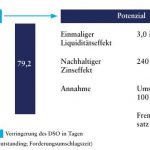

Das Rechenbeispiel spiegelt die Effekte einer Reduzierung der Forderungsbestände (um 12 %) hinsichtlich der einmaligen Generierung der Liquidität sowie der nachhaltigen Zinsersparnis wider: Werden die aus der Reduzierung der Forderungen freigewordenen Mittel zur Rückführung kurzfristiger Kredite genutzt, wie hier angegeben, wird sich die aus Kennzahl „Eigenkapitalquote“ tendenziell erhöhen.

Optimierung des Working Capital trägt Früchte

Das Rechenbeispiel spiegelt die Effekte einer Reduzierung der Forderungsbestände (um 12 %) hinsichtlich der einmaligen Generierung der Liquidität sowie der nachhaltigen Zinsersparnis wider. Werden die aus der Reduzierung der Forderungen freigewordenen Mittel zur Rückführung kurzfristiger Kredite genutzt, wie hier angegeben, wird sich die hochrelevante Kennzahl „Eigenkapitalquote“ tendenziell erhöhen.